Volledige controle over alle documenten en gegevens

Perfecte salarisadministratie, moeiteloos geregeld

Meer ontdekkenNieuwste blogberichten

De werkgeverslasten berekenen: hoe doe je dat?

Naast het loon dat jij als werkgever aan je werknemers uitbetaalt, heb je ook te maken met werkgeverslasten. In dit artikel gaan we dieper in op deze lasten: waar bestaan ze uit, hoe bereken je de werkgeverslasten, hoe kun je erop besparen en wat zijn loonheffingen precies?

Belangrijkste conclusies

Werkgeverslasten worden onderverdeeld in vaste werkgeverslasten en aanvullende werkgeverslasten.

Voor het berekenen van de totale werkgeverslasten worden tevens medewerkers die slechts een beperkte periode van het jaar gewerkt hebben, meegerekend.

Uitzendkrachten worden niet meegerekend voor het berekenen van de totale werkgeverslasten.

Je kunt besparen op de werkgeverslasten door personeel in dienst te nemen met een afstand tot de arbeidsmarkt.

Gemiddeld bedraagt het totaal aan werkgeverslasten tussen de 20% en 35% van het brutoloon van een werknemer.

Wat zijn de werkgeverslasten?

De werkgeverslasten of werkgeversbijdragen zijn de kosten die een werkgever bovenop het brutoloon van een werknemer betaalt. Deze kosten worden onderverdeeld in twee categorieën: de (verplichte) werkgeversbijdragen en de aanvullende (facultatieve) werkgeversbijdragen. Deze worden respectievelijk ook wel directe en indirecte kosten genoemd.

Leestip: Wat betekent Payroll?

Salarisadministratie: Efficiëntie en eenvoud in loonverwerking

Met onze salarissoftware automatiseer je eenvoudig je loonverwerking en houd je meer tijd over voor wat echt belangrijk is. Maak een efficiënte salarisadministratie mogelijk.

Download nuWelke kosten maken deel uit van de werkgeverslasten?

Werkgeverslasten worden dus onderverdeeld in aanvullende en vaste lasten.

1. De vaste werkgeverslasten (directe kosten) bestaan uit:

a) vakantiegeld (minimaal 8% van het brutojaarsalaris)

b) loonheffingen, die bestaan uit:

loonbelasting

premie volksverzekeringen (AOW, Anw en Wlz)

premie werknemersverzekeringen (WW, WAO, WIA en ZW)

inkomensafhankelijke bijdrage Zvw

2. De aanvullende werkgeverslasten (indirecte kosten) kunnen bestaan uit:

pensioenregeling

onkostenvergoeding

kosten voor personeelsverzekeringen

secundaire arbeidsvoorwaarden zoals een auto, laptop of fiets van de zaak, thuiswerkplek enz.

reis- en verblijfskosten

Hoe bereken je de werkgeverslasten?

De kosten van de werkgeverslasten bereken je door alle werkgeverslasten (die hierboven genoemd worden) van alle werknemers over een heel jaar bij elkaar op te tellen. Ook werknemers die slechts een beperkt deel van het kalenderjaar hebben gewerkt, tel je mee. Uitzendkrachten worden niet meegerekend. Een uitzendkracht is namelijk formeel in dienst bij het uitzendbureau.

Het resultaat van deze som zijn de totale werkgeverslasten. Let op: houd bij de berekening rekening met cao’s, collectieve afspraken en individuele arbeidscontracten. In deze documenten kunnen immers clausules zijn opgenomen over aanvullende zaken die de werkgever dient te betalen.

Meer informatie over alle personeelskosten en hoe deze te berekenen vind je in dit artikel.

De loonheffing berekenen

De loonheffing is een onderdeel van de verplichte werkgeverslasten. Het totaal wordt ingehouden op het brutosalaris en door de werkgever betaald aan de Belastingdienst. De loonheffing bestaat uit de loonbelasting aangevuld met de premie volksverzekeringen, de premie werknemersverzekeringen en de inkomensafhankelijke bijdrage voor de Zorgverzekeringswet. Voor de berekening gebruik je de loonbelastingtabel van de Belastingdienst.

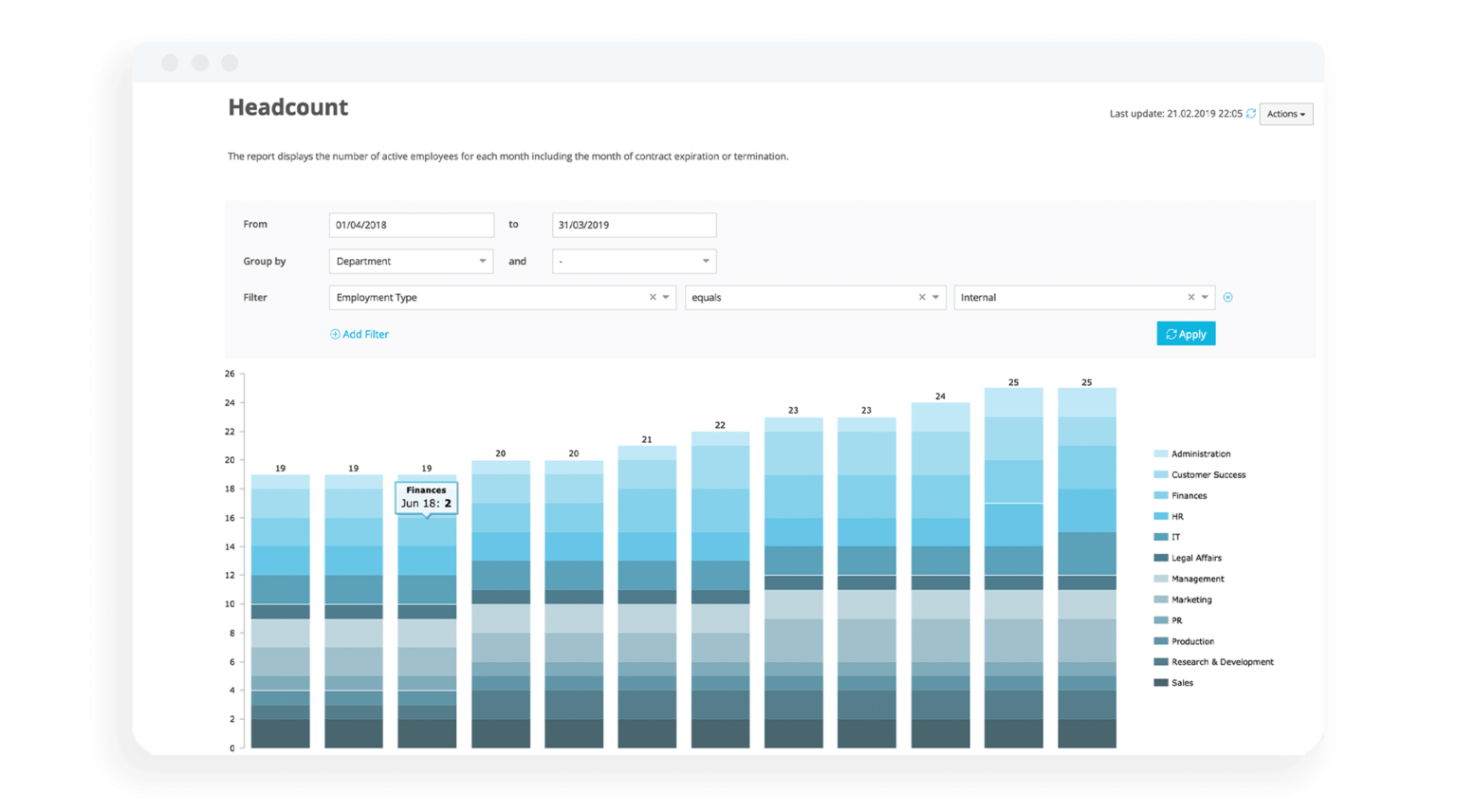

Plan personeel op basis van solide gegevens

In Personio kun je op ieder moment zien hoeveel mensen er op welke afdeling werken en daar je planning op baseren.

Meer informatie over de rapportagefunctie van PersonioHoe kun je kosten besparen op de werkgeverslasten?

Er zijn ook manieren om te besparen op de werkgeverslasten. We geven hieronder een aantal voorbeelden.

Je kunt subsidies en tegemoetkomingen ontvangen als je personeel in dienst neemt met een afstand tot de arbeidsmarkt, zoals mensen met een arbeidsbeperking of een 56-plusser.

Het belonen van werknemers met secundaire arbeidsvoorwaarden heeft fiscale voordelen. Met de WKR (werkkostenregeling) kun je onbelast vergoedingen aan werknemers geven tot een maximaal bedrag, de zogeheten ‘vrije ruimte’. Over dit bedrag betaal je als werkgever geen loonbelasting. Denk bijvoorbeeld aan gereedschap, een fiets, een laptop, een cursus of een sportabonnement.

Veelgestelde vragen

Wat is het verschil tussen brutoloonkosten en nettoloonkosten?

Het brutoloon is het bedrag dat je met je werknemer hebt afgesproken als salaris. Het nettoloon is wat overblijft na de inhoudingen en loonheffingen. Het nettoloon is dus het bedrag dat uiteindelijk op de rekening van de werknemer wordt gestort.

Hoeveel kost een werknemer gemiddeld aan werkgeverslasten?

Gemiddeld bedraagt het totaal aan werkgeverslasten tussen de 20% en 35% van het brutoloon van een werknemer.

Wat zijn de aanvullende werkgeverslasten?

De aanvullende werkgeverslasten zijn indirecte loonkosten, zoals een pensioenregeling, een onkostenvergoeding, een laptop van de zaak, reis- en verblijfskosten enz.

Wat houdt loonheffing in?

De loonheffing bestaat uit de loonbelasting en de premie voor de volksverzekeringen, zoals AOW-premies. Het bedrag hiervoor wordt door de werkgever ingehouden op het brutoloon en aan de Belastingdienst betaald.

Disclaimer

Wij wijzen erop dat de inhoud van onze website (inclusief eventuele juridische bijdragen) uitsluitend bedoeld is voor niet-bindende informatieve doeleinden en niet dient als juridisch advies in strikte zin. De inhoud van deze site kan en mag niet dienen als vervanging van individueel en bindend juridisch advies dat betrekking heeft op jouw specifieke situatie. Alle informatie wordt daarom verstrekt zonder garantie voor juistheid, volledigheid en actualiteit.