Volledige controle over alle documenten en gegevens

Perfecte salarisadministratie, moeiteloos geregeld

Meer ontdekkenNieuwste blogberichten

Pensioenbijdrage werkgever: hoe werkt het en is het verplicht?

Ben je als werkgever in Nederland verplicht een pensioenbijdrage te leveren voor je werknemers? Dat lees je hier. Ontdek ook hoe zo’n pensioenbijdrage in de praktijk werkt en wat de voor- en nadelen ervan zijn.

Belangrijkste conclusies

Als werkgever ben je niet altijd verplicht een pensioenbijdrage te leveren.

De meeste werkgevers die een pensioenbijdrage leveren, betalen ⅔ van de pensioenpremie, terwijl de werknemers zelf de resterende ⅓ betalen.

De hoogte van de pensioenbijdrage werkgever is afhankelijk van het brutojaarsalaris van de medewerker, de AOW-drempel en de verdeling van de pensioenpremie.

Hoe werkt een pensioen?

In Nederland wordt de hoogte van iemands pensioen bepaald door drie elementen: het AOW-pensioen, de aanvullende pensioenregeling van de werkgever en het individueel aanvullend pensioen.

Leestip: Wat betekent Payroll?

AOW-pensioen (Algemene Ouderdomswet)

Iedereen in Nederland bouwt een buffer op, waarmee een basisinkomen wordt gegarandeerd op het moment dat de pensioengerechtigde leeftijd wordt bereikt. De hoogte van het AOW-pensioen is afhankelijk van de ontwikkeling van het minimumloon.

De HR-toolkit voor mkb’ers

Gebruik deze gids om te leren:

Hoe je je HR-functie duurzaam kunt opschalen

Welke HR-processen de grootste impact hebben

Hoe je je HR-processen kunt vereenvoudigen met behulp van nuttige video's, gidsen, en meer.

De aanvullende pensioenregeling van de werkgever

Het overgrote deel van de werkgevers biedt hun medewerkers een aanvullende pensioenregeling. In deze regeling is opgenomen hoeveel de werkgever bijdraagt aan het pensioen en hoeveel de werknemer zelf betaalt. Meestal is er sprake van een verhouding 70-30%, maar een bedrijf kan er bijvoorbeeld ook voor kiezen om slechts 50% te betalen of om het volledige premiebedrag voor zijn rekening te nemen. Door zo’n zogenaamd ‘premievrij pensioen’ houden werknemers flink wat extra salaris over.

Het individueel aanvullend pensioen

Mensen kunnen er zelf voor kiezen hun pensioen verder aan te vullen, bijvoorbeeld met een levensverzekering, lijfrente of koopsom. Ook zzp’ers kunnen op deze manier een oudedagsvoorziening regelen.

Ben je als werkgever verplicht een pensioenregeling aan te bieden?

Ben je als werkgever verplicht om een pensioenbijdrage te betalen ten voordele van je werknemers? Dat hangt af van de branche waarin je als bedrijf actief bent. Valt jouw bedrijfstak onder een cao waarin pensioenafspraken zijn gemaakt? Dan ben je verplicht je medewerkers een aanvullend pensioen aan te bieden. Dat geldt ook als er een bedrijfstakpensioenfonds is in de branche waarin je actief bent. Valt je bedrijf niet onder zo’n fonds of cao, dan ben je qua pensioen nergens toe verplicht. Je kunt er wel vrijwillig voor kiezen om je medewerkers alsnog een pensioenregeling aan te bieden.

Hoe bepaal je de hoogte van de pensioenbijdrage?

De hoogte van de pensioenbijdrage is afhankelijk van twee factoren: het pensioengevend salaris en de AOW-drempel of AOW-franchise.

Om tot het pensioengevend salaris - ook wel de pensioengrondslag genoemd - te komen, neem je het brutojaarsalaris van de werknemer, inclusief vakantiegeld. Bonussen en dergelijke worden over het algemeen niet meegerekend. Hier trek je de AOW-drempel van af: dat is het bedrag waarvan in de toekomst het AOW-deel van het pensioen wordt betaald. In 2022 lag dit bedrag op € 14.802, maar door de stijging van de minimumlonen op 1 januari 2023 met 10,15%, zal waarschijnlijk ook de AOW-drempel met eenzelfde percentage stijgen. Over het restant dat overblijft, bereken je de pensioenbijdrage.

Je houdt maximaal 30% van het pensioengevend salaris in om pensioen van te betalen. De hoogte van dit percentage is per pensioenuitvoerder anders. Van die maximaal 30% neemt de werkgever meestal twee derde voor zijn rekening, terwijl de werknemer de resterende een derde betaalt. Je kunt als bedrijf echter ook voor een andere verdeling kiezen. In je loonadministratie en op de loonstroken laat je zien hoe de verdeling is.

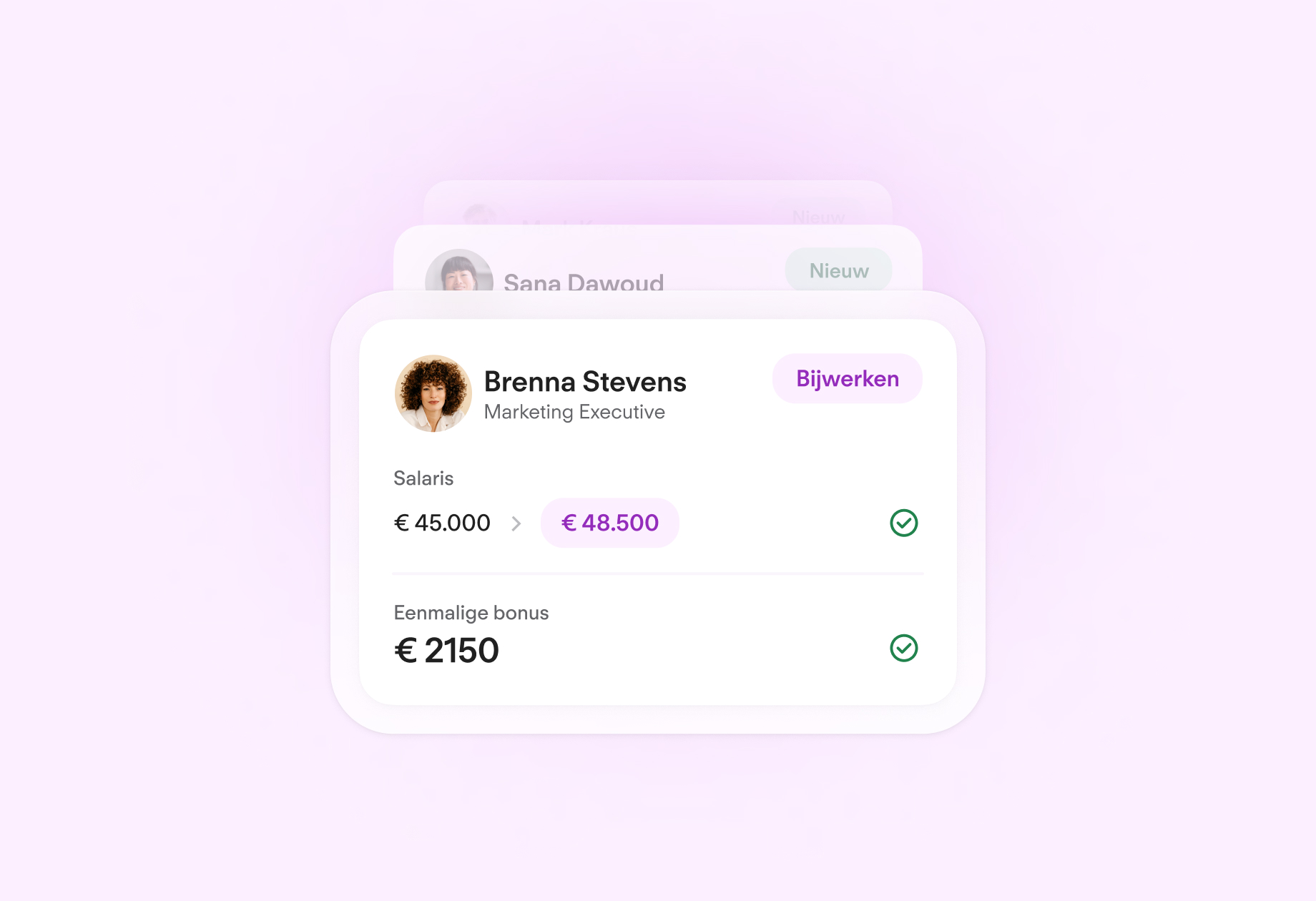

Salarisadministratie: Efficiëntie en eenvoud in loonverwerking

Met onze salarissoftware automatiseer je eenvoudig je loonverwerking en houd je meer tijd over voor wat echt belangrijk is. Maak een efficiënte salarisadministratie mogelijk.

Download nuRekenvoorbeeld pensioenbijdrage per jaar

| € |

Brutojaarsalaris | 30.000 |

AOW-drempel | 14.802 -/- |

Pensioengevend salaris | 15.198 |

Bedrag waarover premie wordt berekend: 30% van pensioengevend salaris | 4.559 |

Premie werknemer (een derde van 4.559) | 1.520 |

Premie werkgever (twee derde van 4.559) | 3.039 |

Voordelen en nadelen van een pensioenregeling

Overweeg je als bedrijf om een pensioenregeling op te zetten voor je medewerkers? Neem dan onderstaande afwegingen mee in je beslissing.

Voordelen

Een pensioenregeling geeft duidelijkheid: je (potentiële) medewerkers weten exact wat ze kunnen verwachten.

Een pensioenregeling maakt je een aantrekkelijke werkgever. Na het salaris vinden werknemers dit de belangrijkste arbeidsvoorwaarde.

Je bindt werknemers aan je organisatie: medewerkers blijven over het algemeen langer in dienst bij een bedrijf met een goede pensioenregeling.

Pensioen wordt lager belast dan salaris: dit maakt het voor werknemers extra aantrekkelijk.

Nadelen

Een pensioenbijdrage voor al je medewerkers is een forse kostenpost. De personeelskosten zijn de afgelopen jaren flink gestegen door de hogere pensioenpremies.

Het is tijdsintensief om een pensioenregeling in te voeren en alle gegevens up-to-date te houden.

Stap voor stap de bedrijfscultuur versterken

Hoe consolideer je met eenvoudige middelen een sterke bedrijfscultuur? De experts in deze gids laten het je zien.

Gids nu downloadenVeelgestelde vragen

Hoeveel draag je als werkgever bij aan het pensioen van je werknemers?

De hoogte van de bijdrage die je als werkgever betaalt voor het pensioen van je werknemers, is afhankelijk van de eventuele afspraken die zijn gemaakt in de cao of bedrijfstakpensioenregeling. De hoogte van de pensioenbijdrage is bovendien afhankelijk van iemands salaris.

Hoe hoog is de pensioenpremie?

De meeste bedrijven die een pensioenregeling aanbieden, kiezen voor een normale pensioenbijdrage werkgever van twee derde van de pensioenpremie. Ze kunnen echter ook kiezen voor een verdeling van 50-50% of ze kunnen de volledige pensioenpremie voor hun rekening nemen. Hoe hoog dit bedrag exact is, wordt mede bepaald door de hoogte van iemands salaris. Hierop valt dus geen eenduidig antwoord te geven.

Wat kost een werknemer gemiddeld aan pensioen?

De gemiddelde pensioenbijdrage die een werkgever moet betalen, is afhankelijk van de hoogte van het salaris van de werknemer, het premiepercentage dat de pensioenuitvoerder aanhoudt en het percentage van de pensioenbijdrage die jij als bedrijf voor je rekening neemt.

Zo bedragen de pensioenkosten voor een werknemer met een brutojaarsalaris van € 30.000 met een premiepercentage van 30% en een verdeling van 70/30%, € 3.191,- per jaar. Is het brutojaarsalaris van je medewerker € 25.000, met een premiepercentage van 25% en een verdeling 70/30%, dan bedragen de kosten € 2.142,- per jaar.

Disclaimer

Wij wijzen erop dat de inhoud van onze website (inclusief eventuele juridische bijdragen) uitsluitend bedoeld is voor niet-bindende informatieve doeleinden en niet dient als juridisch advies in strikte zin. De inhoud van deze site kan en mag niet dienen als vervanging van individueel en bindend juridisch advies dat betrekking heeft op jouw specifieke situatie. Alle informatie wordt daarom verstrekt zonder garantie voor juistheid, volledigheid en actualiteit.